Aportar a un plan de pensiones

Si hay un producto o vehículo financiero claramente identificado con el ahorro para nuestra jubilación, es el plan de pensiones. A pesar de las continuas novedades en su fiscalidad, aportar a un plan de pensiones debe ser siempre una opción a valorar. Te contamos porqué.

La realidad actual

Al llegar a fin de año es muy habitual que las entidades financieras insistan en las aportaciones a planes de pensiones para beneficiarnos de sus ventajas fiscales. Y lo cierto es que, el ahorro destinado a cubrir la jubilación es casi de obligado cumplimiento debido a la delicada situación de las cuentas públicas.

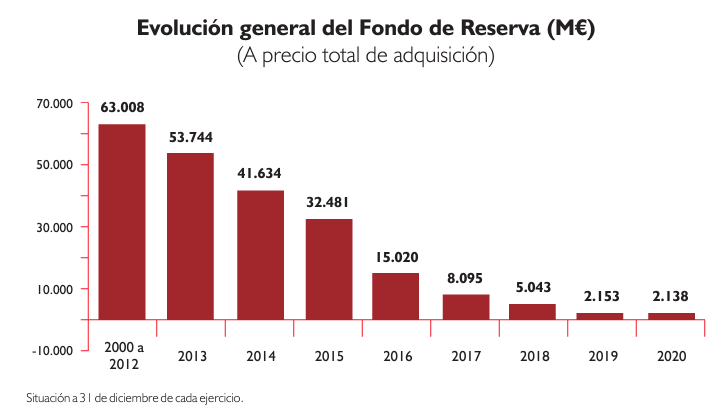

En el siguiente gráfico se refleja la evolución del fondo de reserva en los últimos años. Podemos observar que en el año 2012 la hucha de las pensiones disfrutaba de cierta buena salud, con un saldo superior a los 63.008 millones de euros. Desafortunadamente, a 31 de Diciembre del 2017 el saldo disponible era de 8.095 millones de euros, que es aproximadamente el coste anual de las pensiones públicas. Un escenario nada prometedor para los pensionistas, presentes y futuros.

Viendo estas cifras, es obvia la necesidad de realizar un ahorro privado para garantizar nuestro nivel de vida tras la jubilación. Nos jubilamos a los 67 años y nuestra esperanza de vida supera ya los 83 años (datos INE 2017), serán unos 20 años de ingresos inciertos.

La pregunta es si ese ahorro enfocado a la jubilación debe ser a través de un plan de pensiones o no, y la respuesta es: no necesariamente. Lo importante es planificar dicho futuro financiero, no en qué vehículo financiero debemos hacerlo. Pero ya que estamos, vamos a hablar un poco de ellos.

Características de los planes de pensiones

Detallamos a continuación algunas de las características de los planes de pensiones para ser capaces de tomar una decisión acertada en la planificación de nuestro ahorro, que podrían ser:

- Los planes de pensiones sólo pueden ser rescatados en los siguientes supuestos: incapacidad laboral del titular, enfermedad grave, situación de dependencia, fallecimiento del titular, desempleo de larga duración, tras diez años de antigüedad de plan (contando a partir del 1 de enero de 2015) o ejecución hipotecaria.

- Al rescatar un plan de pensiones se tributa como rendimientos del trabajo en el IRPF, lo que implica que las ventajas fiscales indicadas en el párrafo anterior realmente son un diferimiento fiscal hasta el momento del rescate del plan o planes.

- El rescate de un plan de pensiones puede realizarse en forma de capital, en forma de renta periódica o combinado las 2 opciones anteriores.

- Es posible mantener todos los planes de pensiones que uno considere oportuno, aunque la suma de las aportaciones a todos ellos no podrá sobrepasar la aportación máxima anual indicada por la legislación vigente.

- Los planes de empleo individuales y los colectivos son complementarios. Se permite la posibilidad de traspaso entre planes de diferentes entidad y gestora sin penalización fiscal.

¿Cuál es el máximo que puedo aportar a un plan de pensiones?

Hasta hace unos años el límite general de aportación/desgravación era de 10.000 euros al año. En 2020 bajó a 8.000 euros y el año pasado el Ejecutivo lo rebajó drásticamente en los planes individuales hasta 2.000 euros, y hasta 1.500 euros para el presente ejercicio fiscal. Por lo tanto, se ha reducido desde 8.000 euros anuales ( límite vigente hasta el año 2020) a 1.500 euros anuales.

Las aportaciones a planes de pensiones están limitadas tanto desde el punto de vista financiero como desde el punto de vista fiscal. Así, podremos deducir en nuestra declaración de la renta la menor de las siguientes cantidades:

- 1.500 € anuales.

- El 30 % de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

Adicionalmente, aquellas personas cuyo cónyuge no obtenga rendimientos netos del trabajo y/o cuyas actividades económicas sean inferiores a 8.000 € anuales, podrán aportar al plan del cónyuge un máximo de 1.000 € anuales.

El nuevo límite de deducción de 1.500 euros podrá incrementarse en hasta otros 8.500 euros adicionales por contribuciones del empleador a favor del empleado a instrumentos de previsión social empresarial (planes de pensiones de empleo, planes de previsión social empresarial y mutualidades de previsión social). Por lo tanto, las aportaciones totales anuales a favor de un contribuyente podrían llegar hasta 10.000 euros anuales, si entre las mismas hubiera contribuciones de su empleador a su favor a sistemas de previsión social empresarial.

Conclusiones

Hay escenarios en los que es muy adecuada su contratación, dependerá de nuestras circunstancias personales.

- Los planes de pensiones son un buen instrumento para reducir nuestra base imponible y reducir nuestra factura fiscal en IRPF.

- Si somos pequeños empresarios, es muy interesante valorar que la empresa facilite un plan de empleo colectivo como beneficio social, para empleados y sobretodo para los administradores.

- La exigencia para el rescate de los planes de pensiones puede contribuir al ahorro a largo plazo.

Y habrá otros casos en los que la contratación de un plan de pensiones no sea prioritario, lográndose el reto de planificar un ahorro a largo plazo con otros productos, como los Fondos de Inversión, Unit Linked u otros vehículos de ahorro e inversión.